Un impuesto extraordinario de 3.000 millones de euros a los bancos españoles amenaza con dañar permanentemente la confianza de los inversores

El 12 de julio, el presidente del Gobierno español, Pedro Sánchez, anunció la imposición de un impuesto sorpresa a los bancos.

Fuente: Carlos Álvarez / Getty Images Entertainment vía Getty Images

El plan del gobierno español de golpear a los prestamistas nacionales con un impuesto inesperado de 3.000 millones de euros podría asustar a los inversores en los próximos años, ya que persiste la incertidumbre sobre cuánto tiempo estará vigente la medida.

El presidente del Gobierno español, Pedro S.anchez anunció el nuevo impuesto el 12 de julio como parte de un paquete de medidas para abordar la crisis emergente del costo de vida en el país con el aumento de la inflación global. La redada en los bancos tiene como objetivo recaudar 1.500 millones de euros en ingresos fiscales de las ganancias de los prestamistas tanto en 2022 como en 2023.

El anuncio tuvo un efecto inmediato, provocando una venta masiva de acciones bancarias españolas. En sus niveles más bajos, las acciones de los seis bancos cotizados más grandes de España cayeron un promedio de más del 9% en los días posteriores al anuncio, según datos de S&P Global Market Intelligence. Desde entonces, las acciones se han recuperado, cerrando el 20 de julio en promedio más del 2% por debajo de su precio de apertura el 12 de julio.

Los detalles exactos sobre la naturaleza del impuesto y cómo se implementará siguen sin estar claros, y el impuesto podría extenderse más allá de las ganancias de dos años que preocupan a los inversionistas.

“El principal riesgo aquí es la posibilidad de que se extienda esta medida temporal”, dijo en una entrevista Gonzalo López, analista bancario de la corredora de bolsa independiente Redburn. “Los inversores ya esperan que esto continúe durante más de dos años, [now] El peligro político crece en España. Los sentimientos han cambiado mucho».

Se dice que el gobierno español está considerando un impuesto de poco menos del 5% sobre los ingresos netos por intereses, o NII, y las comisiones de los bancos. – Las dos principales fuentes de ingresos de los prestamistas españoles – Fuentes dijeron a Reuters que era parte de un paquete para recaudar 3.000 millones de euros. Los detalles del plan del gobierno aún están en proceso de finalización y podrían cambiar en el último minuto, según las fuentes. El plan está programado para ser discutido con los bancos el 22 de julio.

El Ministerio de Hacienda y Función Pública de España dijo en un comunicado enviado por correo electrónico que estaba «trabajando en el diseño de este impuesto temporal a los bancos». Los detalles del plan se anunciarán a su debido tiempo.

«El Gobierno cree que este impuesto no debería afectar a la confianza de los inversores en los bancos españoles», dijo el ministerio. “Son entidades cumplidoras que están seguras y que no cambiarán por la creación de este impuesto temporal”.

La Asociación de Bancos de España dijo que aún no había recibido los detalles del impuesto. «Los bancos no fueron consultados ni notificados, aunque continuó el diálogo con los funcionarios del gobierno», dijo la asociación por correo electrónico.

Las fuentes dijeron que aún no estaba claro si el impuesto apuntaría a los ingresos del grupo bancario español, que incluye las ganancias de los mercados internacionales, o solo a los ingresos nacionales. España tiene en la actualidad tratados de doble imposición con más de 90 países que impiden tributar por segunda vez en España las rentas extranjeras de una empresa, según la consultora PwC.

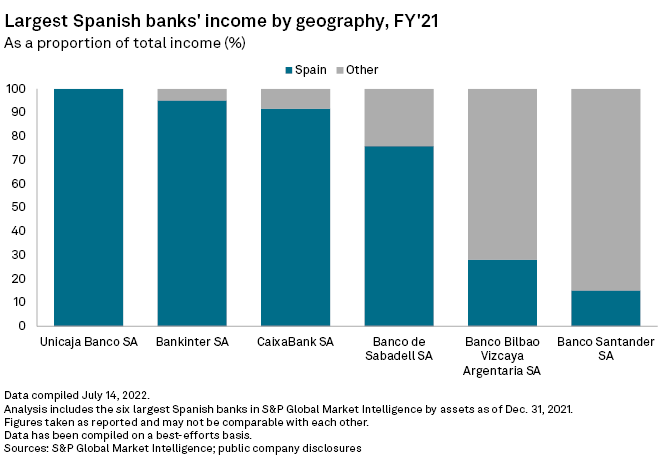

CaixaBank SA, el mayor prestamista nacional de España, sería el más afectado si el impuesto se centrara en la renta local. El banco logró 9.680 millones de euros del Instituto Nacional de Seguros – La diferencia entre los ingresos generados por los activos del banco y los gastos asociados con el pago de sus obligaciones que devengan intereses – e ingresos por tarifas y comisiones en 2021, según muestran los datos de Market Intelligence. CaixaBank generó cerca del 90% de sus ingresos totales en España en 2021.

CaixaBank se negó a comentar.

Banco Santander SA y Banco Bilbao Vizcaya Argentaria SA, los dos mayores bancos españoles por activos totales, se verán menos afectados por su mayor exposición a los mercados internacionales. Santander generó alrededor del 15% de sus ingresos totales en 2021 desde España, mientras que BBVA recibió alrededor del 28% de su mercado de origen, según datos de Market Intelligence.

Santander se negó a comentar. El BBVA también se negó a comentar, pero se refirió a una entrevista realizada por el presidente Carlos Torres. El Curio En él, argumentó que la mejor manera para que el gobierno aumente los ingresos fiscales es estimular el crecimiento económico a través de préstamos bancarios, en lugar de apuntar a los ingresos bancarios.

Unicaja Banco SA, el más pequeño de los seis bancos más grandes de España, es el único banco que no tiene presencia internacional.

consideraciones políticas

El gobernante Partido Socialista de España y la coalición de izquierda Podemos llegaron al poder en enero de 2020 después de las elecciones celebradas un mes antes. Las recientes elecciones regionales en Andalucía vieron aumentar el apoyo al partido de oposición más grande de España, el Partido Popular de derecha, mientras que el apoyo al Partido Socialista cayó a sus niveles más bajos.

El impuesto puede ser impulsado en parte por el deseo del gobierno de ganarse a los votantes. “Es una medida dirigida a los votantes de izquierda que abandonaron el Partido Socialista en las elecciones andaluzas”, dijo Daniel Lacalle, economista jefe de Madrid Asset Management, Traces Gestión.

Una nota de Credit Suisse dijo que la magnitud de la liquidación inicial de acciones bancarias españolas indica que los inversionistas temen que el gobierno eventualmente haga que el impuesto sea permanente. Dijo que los descuentos en el precio de las acciones eran casi el doble de la estimación inicial de Credit Suisse de los posibles efectos fiscales.

Redburn dijo que el nuevo impuesto más allá de su plazo actual de dos años es impensable. analista bancario López. «Tendremos elecciones el próximo año», dijo López. «Si hay una recesión, el gobierno puede extender la medida».

Los inversores se habían entusiasmado con los bancos nacionales de España desde enero a medida que aumentaba la perspectiva de un aumento de las tasas, prometiendo un impulso largamente esperado al Instituto Nacional de Seguros después de una década de tasas históricamente bajas y bajos márgenes de beneficio. Los bancos españoles se encuentran entre los más sensibles de Europa a las tasas de interés más altas porque sus ingresos dependen más de los préstamos y sus libros de préstamos consisten en una porción relativamente mayor de préstamos a tasa variable que en otros mercados, según un informe de junio de S&P Global Ratings.

poca justificación

Sin embargo, dado que se espera que las tasas de interés de la zona euro aumenten solo por primera vez en una década el 21 de julio, los inversores, analistas y bancos luchan por comprender la justificación del impuesto.

“Uno espera un impuesto sobre las ganancias inesperadas ya que la empresa obtiene ganancias en exceso”, dijo Johan Schultz, analista de crédito bancario en la gestión de activos holandesa Aktiam. «Y es muy difícil argumentar que los bancos europeos o, en este caso, los bancos locales españoles, están obteniendo beneficios excesivos».

El efecto del impuesto sobre los rendimientos de los accionistas hará que los inversores se cuestionen el valor de tener acciones en los bancos españoles, dijo Lacalle.

«Él está presionando [price-to-earnings] Los multiplicadores que negociarán los bancos españoles, dijo Lacalli. Cualquier inversor pensaría que cuando los tipos de interés son negativos, los bancos españoles perderán dinero, y cuando los tipos de interés son positivos, los bancos españoles obtendrán algún tipo de [earnings] confiscación. ¿Por qué pagarían 10 veces las ganancias de esto? «

Los seis bancos más grandes de España cotizan a 4,9 veces el beneficio por acción en los próximos 12 meses al Santander ya 9,2 veces. Precio a utilidad por acción en los próximos doce meses En Bankinter SA aparecen los datos de Inteligencia de Mercado. Los datos muestran que los bancos españoles con mayor enfoque local cotizan a múltiplos más altos que Santander y BBVA.

López dijo que independientemente de los detalles sobre el impuesto que surjan de la reunión entre el gobierno y los prestamistas el 22 de julio, el amplio mensaje que envía el impuesto probablemente alienará a algunos inversionistas que observan el mercado desde la distancia. «Un inversor sentado en Nueva York podría decir: si los políticos españoles o los políticos europeos hacen esas cosas, no quiero involucrarme».