Las 5 mayores cadenas minoristas de España acaparan más de la mitad del valor del mercado de alimentación

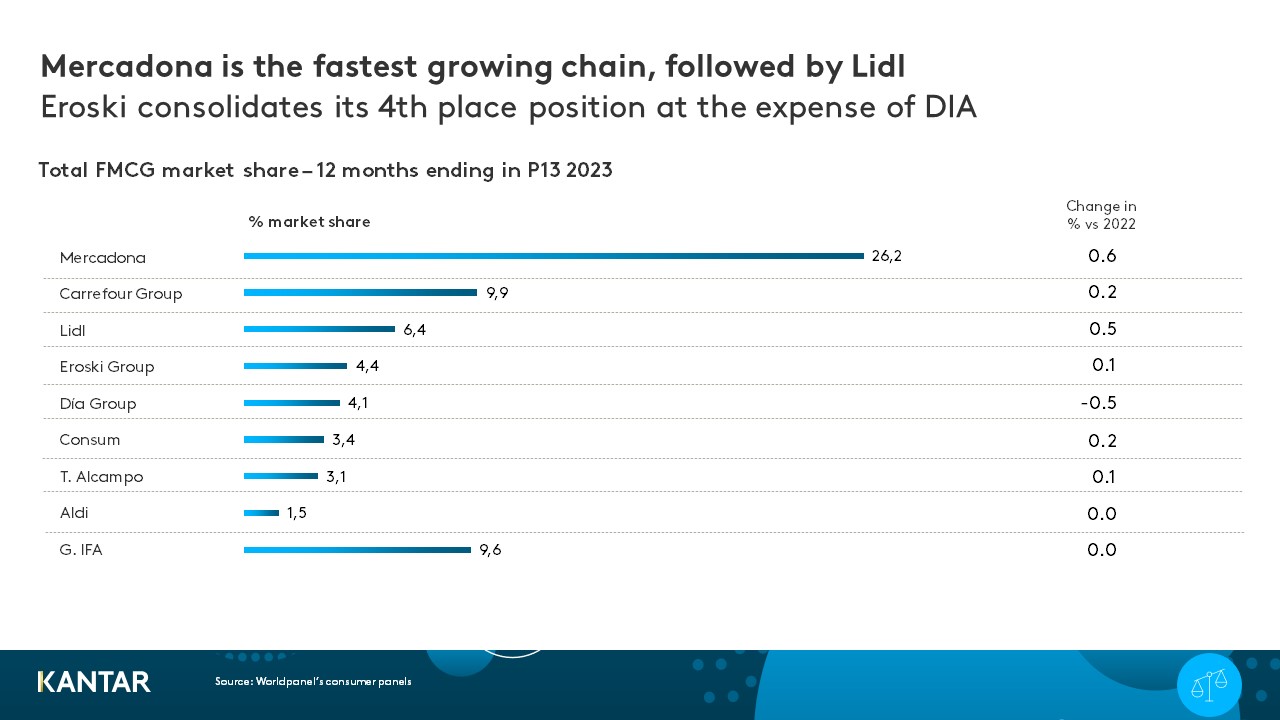

Las cinco principales cadenas de supermercados españolas en 2023 (Mercadona, Carrefour, Lidl, Grupo Eroski y DIA) representan en conjunto más de la mitad (51%) de todo el gasto en bienes de consumo de todos los minoristas. En un año, el valor del mercado español de alimentación aumentó un 7,6%, mientras que el crecimiento en volumen empezó a dar signos de estabilización, según datos de Worldpanel.

El comercio moderno en España está obteniendo mejores resultados que los canales tradicionales y prácticamente todas las grandes cadenas de supermercados están ganando cuota de mercado. En 2023, un año de precios en aumento, los consumidores buscaron controlar mejor sus gastos y pasaron de las tiendas tradicionales a los supermercados. Mientras tanto, factores como las promociones y las marcas de los minoristas cobran cada vez más importancia a la hora de elegir dónde comprar.

Ampliar la imagen

Mercadona se mantiene como líder indiscutible y cierra el año como la cadena con mayor crecimiento en cuota de gasto (+0,6%), hasta el 26,2%. Registró un crecimiento a partir de abril, que coincidió con el anuncio de una campaña de reducción de precios de 500 productos. Se trata de una tendencia positiva que el minorista ha logrado mantener hasta el día de hoy.

Carrefour mantuvo su segunda posición con un crecimiento más moderado de su cuota del 0,2%. Los compradores aprecian sus esfuerzos por mantener los precios bajos, ofreciendo promociones y un atractivo programa de fidelización. Sin embargo, con una participación del 9,9%, el reto de Carrefour ahora es seguir ampliando sus formatos de proximidad.

Mientras tanto, las cadenas de descuento alemanas siguen centradas en el mercado español. Aldi y Lidl se encuentran entre los minoristas con mayor número de aperturas de nuevas tiendas y los que más invierten en medios. Lidl, con una cuota de valor del 6,4%, ocupa el tercer lugar y logró el segundo mayor crecimiento en 2023. Sin embargo, este crecimiento va más allá de la mera apertura de nuevas tiendas, algo a tener en cuenta ya que la cadena ya ha anunciado una expansión continua. de sus capacidades en 2024 para llegar a 700 tiendas.

En cuanto a Aerosky, el grupo refuerza su posición como cuarta cadena, gracias al crecimiento de su área de influencia, y a su capacidad para resistir la presión de los tres principales operadores y de las cadenas regionales con fuerte desempeño. Los minoristas regionales alcanzaron una cuota de mercado del 17% (+0,3%) en 2023, presentándose como una alternativa a los minoristas de surtido limitado con una oferta diferenciada.

DIA es la única entre las cinco primeras cadenas que registra un descenso de su cuota (-0,5%) en 2023; Un descenso que está muy ligado a la venta de supermercados a Al Campo.

¿Qué nos depara el 2024?

No se esperan cambios importantes en el volumen de bienes de consumo de rápido movimiento en 2024, mientras la inflación esté controlada. Se espera un retorno a la estabilidad a medida que España vaya saliendo gradualmente del importante ciclo de crisis.

Ahora ha comenzado un nuevo ciclo, caracterizado por una concentración continua de bienes de consumo de rápido movimiento en el comercio minorista organizado. Las cadenas que puedan beneficiarse de la evolución del comercio minorista tradicional serán las que más crezcan, y los alimentos frescos, de los cuales los actores especializados tienen una participación del 32,5%, desempeñarán un papel crucial.

En el contexto actual de desaceleración de la inflación, las cadenas minoristas en España pretenden posicionarse como opciones asequibles para capear el nuevo ciclo. Incrementan su comunicación y se centran en el precio, lo que aumenta la presión sobre los márgenes. El etiquetado privado ha sido una de las principales palancas que los minoristas han utilizado para trabajar en la fijación de precios. Sin embargo, en el segundo semestre de 2023 su crecimiento registró una desaceleración.

En el probable escenario de mayor estabilidad, los hogares españoles ajustarán su comportamiento de compra y volverán a buscar comprar sus alimentos íntegramente dentro de una única cadena. Las cadenas competirán para atraer a los consumidores con ofertas y promociones, para animarles a llenar sus cestas.

De hecho, cada vez más compradores compran categorías específicas en una cadena diferente a la que normalmente compran, para aprovechar las campañas promocionales. Otros están dispuestos a cambiar de marca si encuentran una buena oferta (+4,3% respecto a 2022).

El canal online ha vuelto a las tasas de crecimiento anteriores a la pandemia, tras su pico durante el coronavirus. En 2023, el sector del comercio electrónico vio aumentar su participación en el gasto en un 43% en categorías de bienes de consumo de rápido movimiento. Esta tendencia llegó para quedarse, pero por ahora es más probable que las compras en línea complementen y coexistan con las compras físicas que las reemplacen.

Si desea obtener más información, póngase en contacto con nuestros expertos o acceda a nuestro sitio web. Herramienta de visualización de datos para explorar datos actuales e históricos del mercado de comestibles de su área.